ECB金融緩和とギリシャ新政権について

いつもの様に, 何がどうしてどうなった形式でやっていく. 今回はトピックが2つなので長い.

1. ECBは何故量的緩和に踏み込んだのか

2. 具体的に何が行われるのか

3. どのような影響があるのか

4. ギリシャのチプラス新政権はどのようなものなのか

5. 何故Syrizaが選出されるに至ったのか

6. どのような影響があるのか

また, 今回は完全に理解できなかった部分があるのでそこには青字のメモを添えた.

1. ユーロ圏ではユーロ危機以降, 景気が停滞し, デフレ懸念が広がっていた. 消費者物価はマイナス圏に突入しており, 物価下落が賃金を押し下げ, さらに物価が下がるという悪循環のリスクが避けられなくなっていた.

12月ユーロ圏消費者物価0.2%下落 約5年ぶり前年比マイナス :主要金融ニュース :マーケット :日本経済新聞

このままだとデフレがユーロ圏全域に広がり, 1990年代半ば以降の日本のようなデフレ不況に陥りかねない.この対策として考えられるもののひとつが政策金利の利下げである. しかしユーロ圏では下図を見れば明らかなとおり, もう利下げの余地がない(預金金利に初めてマイナス金利を導入したことも記憶に新しい).

また, 銀行融資の拡大を狙った長期資金供給策も目立った効果が見えない. 日米英のような量的緩和しか手だては残されていないのではないかとの認識が理事会に広がり, 今回の導入に広がった.

そもそもデフレは何故経済に不況をもたらすと考えられているのだろうか. まず, デフレーションとは物価が持続的に下落していく経済現象のことを指す. が, 白川方明元日銀総裁が「デフレには様々な定義があり, 一概には定まらない」とするように, デフレの定義は明確に定まるものではない. モノが安くなることは一見消費者にとって良いことに見えるが, それは企業側の利益の低下も意味する. 物価下落と利益減少が繰り返される深刻な状況をデフレスパイラルといい, デフレによる物価の下落で企業収益が悪化, 人員や賃金が削減され, それに伴って失業の増加, 需要の減衰が起こり, さらにデフレが進むという連鎖的な悪循環は景気を悪化させる( デフレーション - Wikipedia ). 慢性的なデフレによって引き起こされる経済停滞を避けるため, 適切な金融政策を実行することは中央銀行の重要な任務といえるであろう.

2. 欧州中央銀行(ECB)は22日, 量的緩和の導入を決めた. 量的緩和とは, 中央銀行が伝統的な政策金利の引き下げでなく, 市場に出回るお金の量を増やして景気や物価の安定をはかる金融政策である. 買い取りの対象は, ユーロ圏の政府のほか, 欧州連合(EU)関連の国際機関が発行するユーロ建て債権と, 資産担保証券(ABS)等であり, ECBの出資比率に応じて各国の国際を購入するとする. 毎月600億ユーロの買い取りをめざし, 期間は当面3月から2016年9月まで. 2%に近い物価上昇率の目標達成が見通せるまで続ける模様. ギリシャ等重債務国の国債購入は財務債権の公約を守る点などを条件に買い入れるとする.

加盟国の国債をECBが買い入れれば, それに連動して社債の利回りが下がり, 企業が金融市場で資金を調達しやすくなるであろう,とECBは考えている. 日本と同様, ユーロ圏でも経済活動を担っているのは民間企業であり, 民間企業に対する投資こそが景気回復の鍵であるとされている. さて, 社債とは会社が資金調達のために発行する債券である. 国債と社債といった債券の相場は金利動向によって決まる. 債券は国や信用力の高い会社によって発行されているので, 信用性と安全性が高い商品である. 債券を満期日まで保有すると利回りが確定するため, 安全性の高い預金などと同じ性格をもつ金利商品として, 投資の対象になる. 投資家は, 預金の金利と債券の利回りを比べて, 有利な方に投資するとされている. ここでECBが大量の債券(国債)を買い入れるとすると, 債券相場が上昇し, 結果的に利回りが低下する. これと連動して社債の利回りも下がれば「企業が金融市場で資金を調達しやすくなる」と言われている. (が, 個人的にこの波及効果には懐疑的; 日銀のようにETFやJ-REITの買い入れをするならまだしも, ここの下線部分を余り理解できない. 以下の日経記事の引用の方が少し分かりやすいかも?).

国債を買い取れば南欧諸国が発行する国債の利回りの低下が見込める。国債につられて社債の利回りも下がる見通しだ。企業が金融市場でお金を調達しやすくなれば、目詰まりを起こしていたマネーが再び循環するようになり、設備投資の拡大などを通じて景気は浮上するはずというのがECBの主流の見立てだ。

(欧州中銀が量的緩和 月600億ユーロ、16年9月まで :主要金融ニュース :マーケット :日本経済新聞 より)

ただ, 問題としては, 一番マネーが行き渡らなければならない南欧諸国(ギリシャ, イタリア等)には社債を発行するような信用力のある大企業は少なく, 企業の資金調達は銀行融資に頼っている. しかもECBへの出資比率に応じて国債の購入量が決まるため, 国債買い入れ枠の4分の1を筆頭出資国であるドイツ国債が占めてしまうことを考えると, 緩和マネーはますます南欧に回りにくくなるのは明らかである.

また, 量的緩和といっても, 日銀, アメリカFRBが行ったものとの差も認識しておかなければならない. 量的緩和はそもそも中央銀行が民間銀行などから国債を買い取り, その代金として民間銀行に資金を供給し, 民間銀行がその資金を企業への融資などに振り分け, 経済全体にマネーが行き渡ることを目的としている(となると上記の社債云々は余り考えなくてもよいのでは?)

当たり前だが, 量的緩和の導入時期, 回数, 規模, 購入対象品が異なり, それによって効果も異なるであろう. よって, 日本とアメリカで比較的上手くいっているからといって, ユーロ圏でも同様の効果が望めるとは限らない. また, 量的緩和に依存するあまり, 肝心の構造改革がおろそかになるのではという指摘もある. ECBの元専務理事のシュタルク氏による「金融緩和は欧州を弱くした」,という辛辣なコメントの通り, 各国が危機感をもって財政再建と構造改革に挑むのではなく, 中央銀行の金融緩和に成長を依存してしまうのは喜ばしい事態ではない.

3.量的緩和はIMFにも歓迎され, 発表直後の外国為替市場ではユーロが対ドルで1ユーロ-1.14ドル台前半に下落し, 11年ぶりの安値を更新. 米欧株式市場でも主要指数が揃って上昇した. 経済以外にも, この量的緩和には重要な歴史的意味合いが含まれる. 1998年に設立されたECBは, 当時のドイツ中銀だったドイツ連邦銀行の法制度や金融政策の指針が発足の際の手本となっている. このため, 戦前のドイツ中銀が財政赤字の穴埋めに協力した結果, 超インフレを引き起こした反省(マネタイゼーション*1 )も引き継いでおり, 今迄量的緩和の導入についてはドイツやオランダなどが強く反対していた. しかし, 2011年11月に「現実主義」とされるドラギ氏が総裁につくと, 「政策にタブーはない」との立場に転じた.

ここまでがECBの量的緩和導入について. 以下イタリア新政権について.

4.

Countries on the edge of the euro zone, forced to embrace harsh budget cuts and pledges of reform as the price for their bail-outs between 2010 and 2013, had—surprisingly—accepted the nasty medicine without a big populist revolt.

ギリシャで25日に実施された総選挙で急進左派連合(Syriza)が勝利した. Syrizaは右派「独立ギリシャ人」( the Independent Democrats)と連立政権を組み, 党首のチプラス氏*2が新首相に就任することが明らかとなった. チプラス氏はユーロ圏にとどまる方針を重ねて表明している(またユーロ残留は3/4のギリシャ人から支持されている). しかし, 新政権はEUに債務の減免や歳出削減の見直しを要求するとしており, ECBやドイツとの対立は避けられない見通し.

なお, 連立を組んだ「独立ギリシャ人」は宗教色が強く保守派で, 緊縮財政以外の政策では宗教や移民問題など, 極左のSyrizaと主張が似通う分野はほとんどなく, 近いうちに連立内で対立が起こるのではないかという指摘もある.

Syrizaの選挙スローガンは「希望がやってくる」. 因みに選挙に負けた, 緊縮財政をすすめた前政権の与党新民主主義党(New Democracy)のスローガンは「我々は真実を伝える」であった. 新首相のチプラス氏は40歳で, ギリシャ最年少の首相となる.

(登場)ギリシャ首相アレクシス・チプラス氏(40) 最年少 ゲバラ崇拝 :日本経済新聞

組閣がすすむ中, 新政権は早速, 現在ギリシャを訪れている欧州連合(EU)と国際通貨基金(IMF)の調査団に協力しない方針を明らかにし, 国際支援プログラムの延長を要請しないと言明した. この支援プログラムとは, 2010年と2012年に, 2009年のギリシャ危機を受けて発足したもの. 合計2400億ユーロ(約32兆円)の資金を支援し, かわりに条件として, 年金改革, 増税を含む歳入改革, 国有資産の売却など緊縮財政が求められていた. これに対しチプラス氏は最低賃金の引き上げや固定資産税の廃止など緊縮財政を無視する模様.

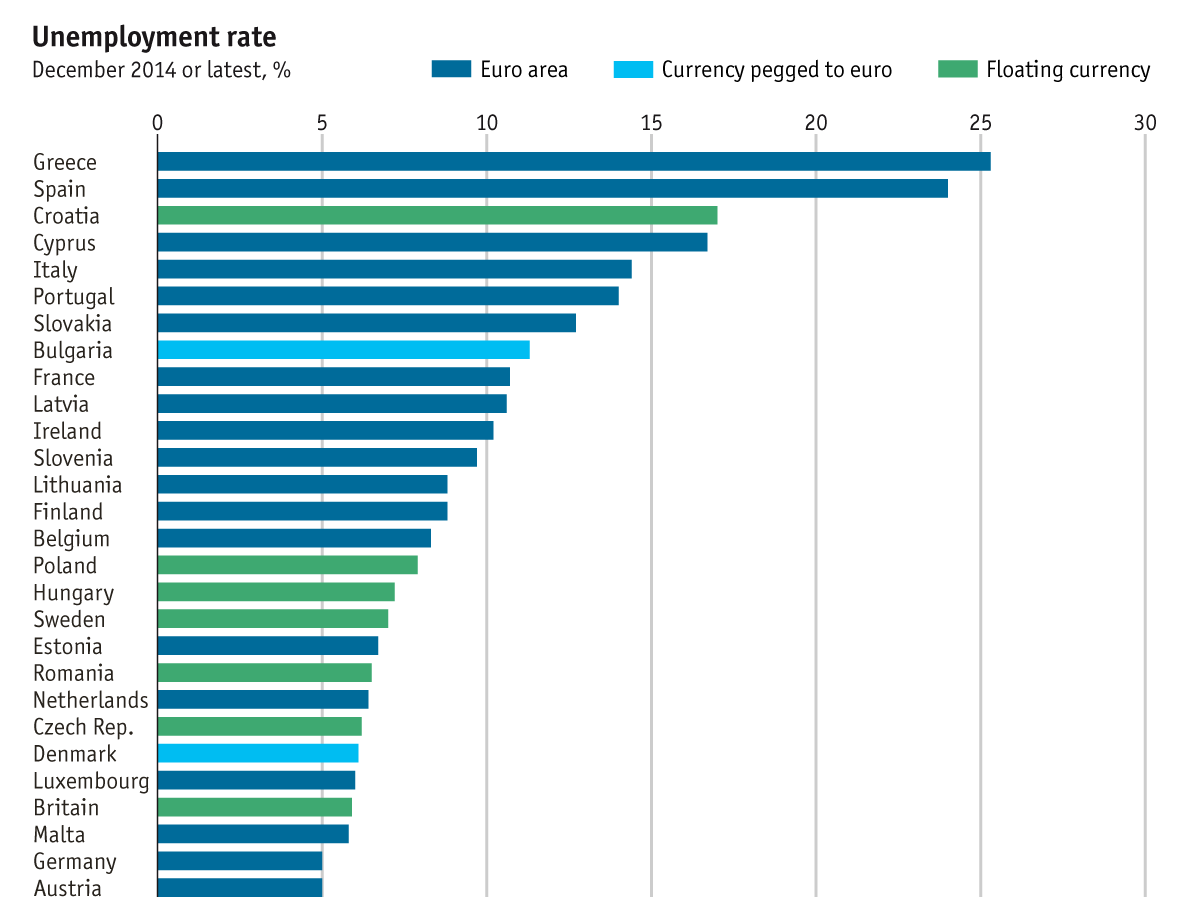

5. 公務員のリストラや国有資産の売却などで緊縮財政に取り組んで来た前政権への不満の現れと見られる. ギリシャでは2009年から6年間連続で景気後退が続き, 中間層でも給料は激減, また相次ぐ増税で手取りは劇的に減った.

また, なかなか解決しない失業率の問題も追い打ちとなった.

ただこういった傾向はギリシャでのみ見られるものではない. 経済の長期停滞をEUの構造や政策, 移民などに帰するポピュリズム政党がヨーロッパ各地で台頭しつつあり, EUからの離脱, 財政出動の拡大や所得分配の強化, 移民排斥や自国通貨の復活などを主張し, いずれも支持を拡大している. 例としてはイタリアの「五つ星運動」(党首が人気コメディアン, 議会であらゆる法案に悉く反対する政党), フランスの「国民戦線」(極右政党. 移民排斥を訴え労働者の見方を標榜する.党首はマリー・ルペンで女性), オランダの「自由党」(自由と書いてあるがいわゆる極右政党. 反ムスリム主義, 移民排斥を訴える. 第3政党となるまで成長した), ハンガリーの「フィデス・ハンガリー市民同盟」など.

6. 金融市場ではユーロ圏の債務問題が再燃しかねないとして警戒感が高まった. 反緊縮財政の機運がポルトガルやスペインなどの他の南欧諸国に広がるのではないかという懸念から, 量的緩和導入からさらにユーロ売りがすすみ, ユーロはあらゆる退化に対して下落した. このユーロ安は欧州景気を押し上げる効果がある,ということを考えると皮肉な結果ともいえる. ヨーロッパでは, 今年, ギリシャにつづき債務危機に揺れたポルトガル, スペイン, EU懐疑論が強まるイギリスで総選挙が相次ぐ. 今回のギリシャ選挙がどのような影響を与えるのかが注目される.

今回このエントリーを書くにあたって参考になったサイト: 日本経済研究センター JCER

また, The Economist のEuropean economy guide は欧州経済が俯瞰できるのでとてもおすすめ.

*2:英語表記ではTsipras氏なのですが, メディアによってティプラスとしたりチプラスとしたり表記が分かれている.